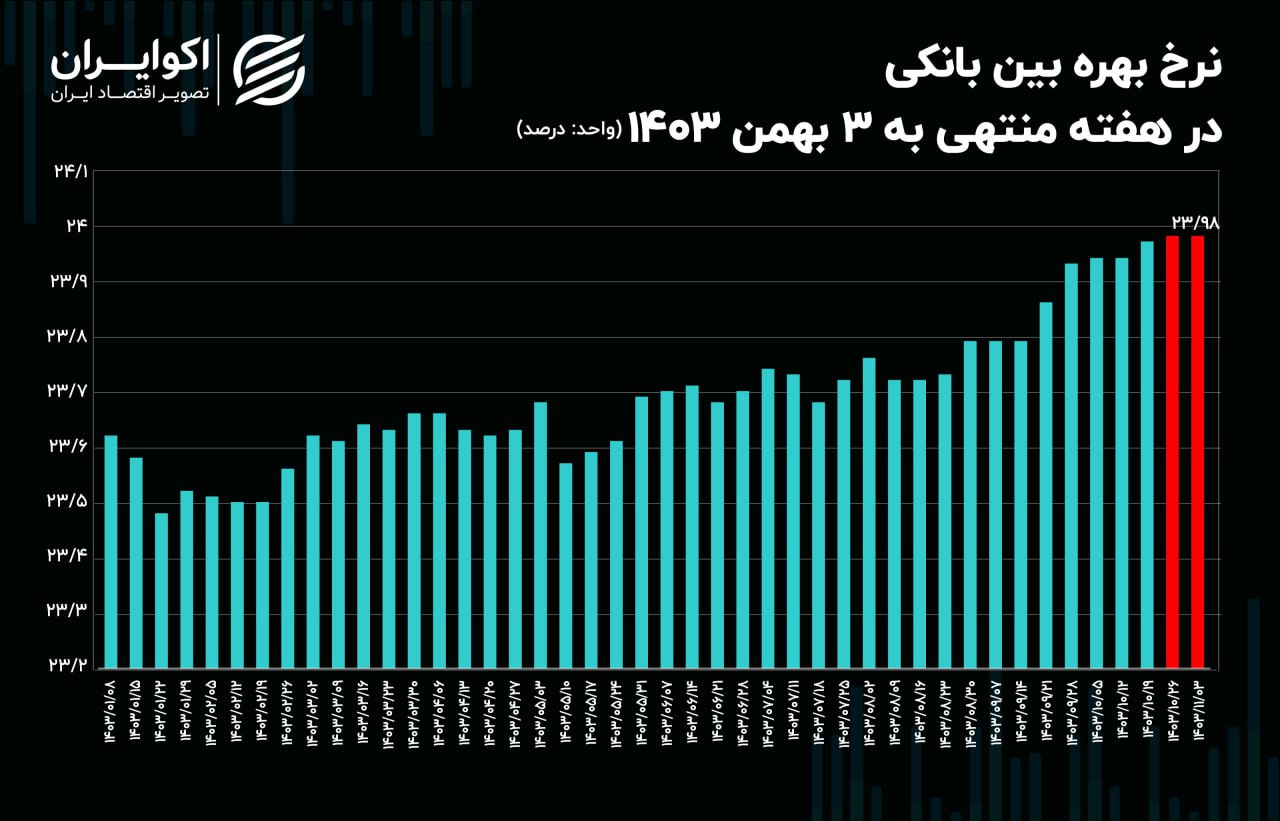

به گزارش اکوایران، طبق جدیدترین آمارهای بانک مرکزی در هفته منتهی به 3 بهمن، نرخ بهره بازار بین بانکی روی رکورد تاریخی خود پافشاری کرده و به سقف دالان نرخ بهره - ۲۴ درصد - نزدیکتر شده است. تحلیلگران اقتصادی معتقدند، نرخ بهره بین بانکی منعکسکننده وضعیت دسترسی بانکها به منابع است و اگر این نرخ افزایش یابد، نشاندهنده تنگنای نقدینگی در شبکه بانکی است.

افزایش نرخ بهره و مراجعه بانکها به بازار بین بانکی، میتواند بهدلیل سیاست پولی انقباضی بانک مرکزی برای جلوگیری از رشد نقدینگی باشد.

ماندگاری نرخ بهره در کانال 23.98 درصدی

بانکها مانند اشخاص از بانکهای دیگر استقراض میکنند و اصل اعتبار دریافت شده را به همراه سود آن به بانک مبدا بازپرداخت میکنند. زمانی که بانکی مازاد منابع داشته باشد، به بانکی که دچار کسری شده، وام میدهد. این تبادل منابع مالی در بستر بازار شبانه یا بازار بین بانکی اتفاق میافتد.

طبق ساز و کارهای ایجاد شده توسط بانک مرکزی، در حال حاضر نرخ بهره بین بانکی در حدود ۲۳ الی ۲۴ درصد در حال تغییر است. زمانیکه سیاستگذار پولی بخش بیشتری از تقاضای بانکها به منابع مالی را تامین کند، فشار تقاضا نیز در بازار بین بانکی کاهش یافته و نرخ بهره تعادلی کاهش مییابد. با توجه به سیر صعودی نرخ بهره بین بانکی در هفتههای گذشته، احتمالا اعتبارگیری از بانک مرکزی در بازار باز پاسخگوی نیاز مالی بانکها نبوده و تقاضا در بازار بین بانکی افزایش یافته است.

در هفتههای گذشته نرخ بهره بین بانکی بالاترین ارقام خود را تجربه کرده و نرخ سود در هفته گذشته به بیشترین مقدار خود در 23.97 رسید. در هفته منتهی به 26 دی ماه نیز نرخ بهره بین بانکی یک رکورد تاریخی دیگر به ثبت رسانید و به 23.98 درصد رسید. از زمانی که بانک مرکزی دادههای مرتبط با این شاخص را منتشر کرده – یعنی از اواخر سال ۹۹ تا کنون- این رقم بیسابقه بوده و رکوردی تاریخی در این دوره محسوب میشود. در هفته منتهی به 3 بهمن نیز نرخ بهره بین بانکی در همین نقطه باقی مانده است.

افزایش نرخ بهره در راستای سیاستهای بانک مرکزی

برخی از کارشناسان معتقدند که افزایش چشمگیر نرخ بهره در دو شرایط رخ میدهد: اولاً زمانی که عرضه نقدینگی کاهش یابد و ثانیاً هنگامی که تقاضا برای نقدینگی به شدت افزایش یابد. هر دو این شرایط نشاندهنده این است که بانکها با کمبود نقدینگی مواجه شدهاند و منابع مالی موجود پاسخگوی نیازهای آنها نیست.

علاوه بر این، تحلیلگران بر این باورند که یکی از عوامل اصلی افزایش نرخ بهره بین بانکی، اجرای سیاستهای انقباضی توسط بانک مرکزی است که با هدف کنترل رشد نقدینگی اعمال میشود. با توجه به شتاب گرفتن رشد نقدینگی در ماههای اخیر، به نظر میرسد بانک مرکزی تلاش میکند با بالا بردن نرخ بهره بین بانکی، از سرعت افزایش نقدینگی در اقتصاد بکاهد.

همچنین، از آنجا که بانک مرکزی در بازار باز با تمام درخواستهای اعتباری بانکها موافقت نمیکند، این اقدام نیز میتواند نشاندهنده جهتگیری بانک مرکزی به سمت سیاستهای پولی انقباضی باشد.