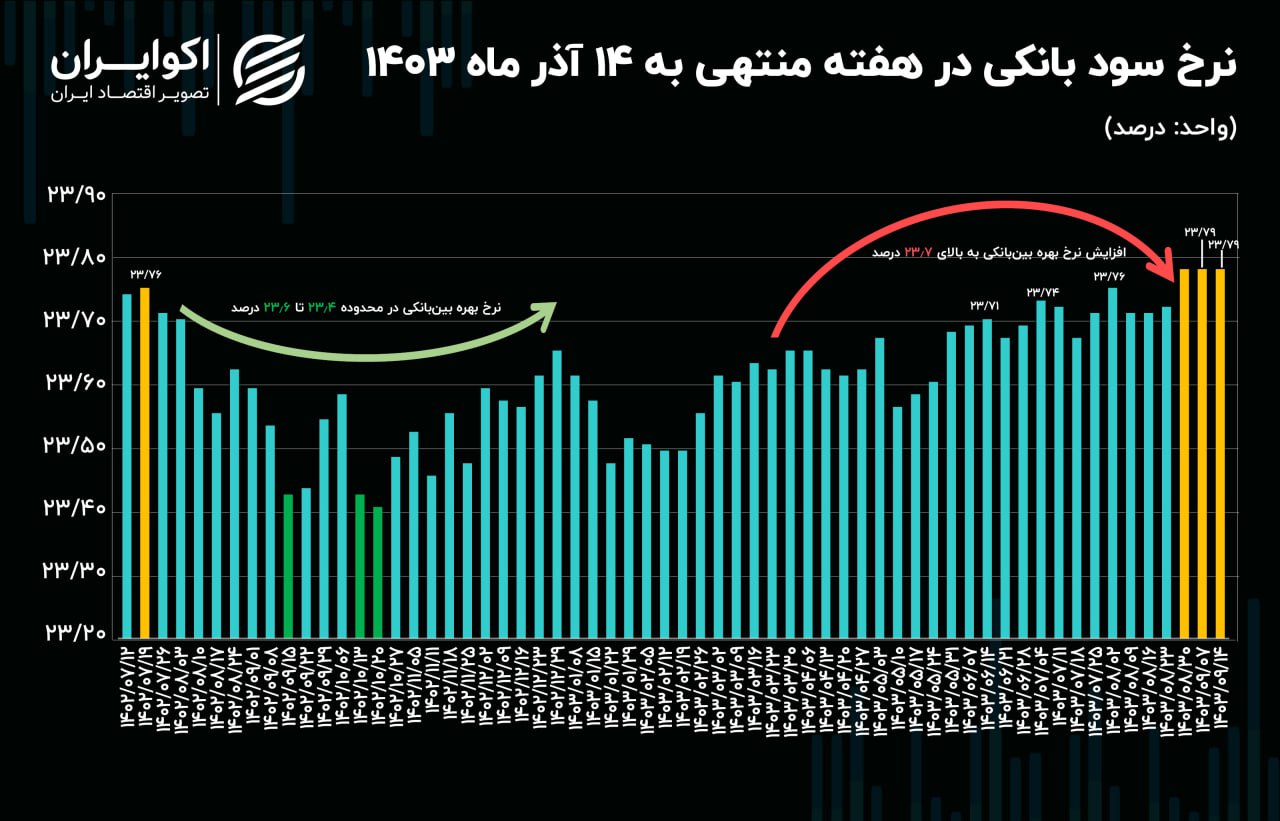

به گزارش اکوایران، طبق آخرین آمارهای بانک مرکزی، نرخ بهره بین بانکی در هفته منتهی به 14 آذر ماه همانند دو هفته قبل در آستانه رسیدن به رکورد تاریخی خود باقی مانده و از جایگاه خود عقبنشینی نکرده است. برخی از تحلیلگران بر این باوراند که علت اصلی این مسئله، سختگیری بانک مرکزی در تزریق نقدینگی به بانکها در عملیات بازار باز است. به نظر میرسد تمرکز بانک مرکزی برای تامین مالی بانکها در حال حاضر عمدتا روی اعتبارگیری قاعدهمند است.

پایداری نرخ سود بین بانکی در کانال 23.79 درصدی

بانکها ممکن است در حین عملیات بانکداری با کمبود اعتبار و نقدینگی مواجه شوند. در این صورت، چند راه برای بانک وجود دارد تا اعتبار مورد نیاز خود را در ازای پرداخت هزینهای، تامین کند. هزینه تامین اعتبار همان نرخ سود یا بهره است که حداقل آن 23 درصد به صورت سالانه است. یکی از روشهای تامین نقدینگی بانکها، شرکت در عملیات بازار باز است. در طی این عملیات، بانکها در قالب فرایندی تحت عنوان «بازخرید اوراق»، اسنادی تحت عنوان اوراق مالی اسلامی را به بانک مرکزی میفروشند و متعهد میشوند که در سررسید، این اوراق را با نرخ سود 23 درصد از بانک بازخرید کنند و از این طریق اعتبار مورد نیاز خود را تامین میکنند. این بازار کمترین نرخ سود را دارد. اگر بانک مرکزی با تمام درخواست نقدینگی بانکها موافقت نکند، بانکها ناچارا به سمت اعتبارگیری قاعدهمند حرکت میکنند که نرخ سود آن حداکثر 24 درصد است. در این روش، بانکها از یکدیگر اعتبار دریافت کرده و در عرض 24 تا 48 ساعت این اعتبار را تسویه میکنند. در حالت دیگر، بانکها به مانند اشخاص از بانکهای دیگر استقراض میکنند و اصل اعتبار دریافت شده را به همراه سود آن به بانک مورد نظر بازپرداخت میکنند. زمانی که بانکی مازاد منابع داشته باشد، به بانکی که دچار کسری شده، وام میدهد. این تبادل منابع مالی در بستر بازار شبانه یا بازار بین بانکی اتفاق میافتد. بانک وام گیرنده موظف است طی ۲۴ الی ۴۸ ساعت منابع مالی را با سود آن به بانک وام دهنده بازگرداند.

بنابراین، طبق ساز و کارهای ایجاد شده توسط بانک مرکزی، در حال حاضر نرخ بهره بین بانکی در حدود ۲۳ الی ۲۴ درصد در حال تغییر است. زمانی که سیاستگذار پولی بخش بیشتری از تقاضای بانکها به منابع مالی را تامین کند، فشار تقاضا نیز در بازار بین بانکی کاهش یافته و نرخ بهره تعادلی کاهش مییابد.

تازهترین آمارهای بانک مرکزی نشان میدهد که نرخ بهره بین بانکی در هفته منتهی به 14 آذر ماه مانند دو هفته گذشته همچنان روی 23.79 درصد باقی مانده است. اگر نرخ بهره تنها یکصدم واحد درصد افزایش یابد،به 23.8 درصد میرسد که بالاترین سطح در طول 4 سال گذشته است.

برخی از تحلیلگران بر این باور هستند که علت اصلی افزایش و ماندگاری نرخ بهره در سطوح بالا، سختگیری بانک مرکزی در تزریق اعتبار به بانک ها در بازار باز است. به عبارت دیگر، در عملیات بازار باز هفتههای گذشته بانک مرکزی معمولا تنها با حدود 80 الی 76 درصد از درخواست اعتباری بانکها موافقت کرده است. در نتیجه، بانکها برای تامین نقدینگی مورد نیاز خود بیشتر به بازار بین بانکی و بازار قاعدهمند که نرخ سود بالاتری دارد روی آوردهاند و همین امر منجر به افزایش نرخ بهره بین بانکی شده است.