به گزارش اکوایران؛ مرکز پژوهشهای مجلس در گزارشی، به «بررسی رویکردهای مالیاتی بخشنامه بودجه ۱۴۰۴» پرداخته است. در بخشنامه بودجه ۱۴۰۴، کاهش فشار مالیاتی بر اقشار متوسط و افزایش درآمدهای مالیاتی از طریق هوشمندسازی سیستم مالیاتی و مقابله با فرار مالیاتی از مهمترین اهداف است.

همچنین طبق برنامه هفتم، قرار است سهم مالیات از تولید ناخالص داخلی تا پایان این برنامه به ۱۰ درصد برسد که برای تحقق این هدف، اصلاحاتی مانند ساماندهی معافیتها و تغییر نرخهای مالیاتی ضروری است.به منظور حمایت از اقشار متوسط نیز، معافیت مالیاتی حقوق و دستمزد دو برابر و معافیت مالیاتی مشاغل سه برابر پیشبینی شده است.

سیاستگذاران باید تصمیم بگیرند که آیا افزایش تعداد مشاغل معاف از مالیات، که ممکن است باعث کاهش ۴۸ هزار میلیارد تومانی درآمد دولت در سال ۱۴۰۵ شود، منطقی است یا خیر. همچنین، برای تقویت نقش مالیات در تنظیم اقتصاد، باید زیرساختهای لازم برای اجرایی کردن مالیات بر سوداگری و سرمایهگذاری تا سال ۱۴۰۴ فراهم شود.

حمایت از اقشار متوسط

در بخشنامه بودجه ۱۴۰۴، معافیت مالیاتی حقوق و دستمزد دو برابر و معافیت مالی مشاغل سه برابر پیشبینی شده است. این در حالی است که معافیت مشاغل در بودجه ۱۴۰۳ نسبت به ۱۴۰۲، حدود ۱۱۱ درصد افزایش یافته بود. همچنین، اگر صاحبان مشاغل از پایانههای فروشگاهی استفاده کنند، معافیت سالیانه آنها تا سه برابر معافیت تصویبشده در قانون بودجه ۱۴۰۲ افزایش خواهد یافت.

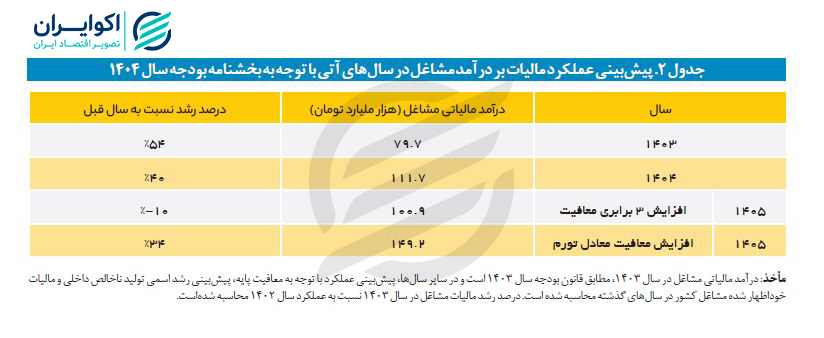

تغییرات در معافیت مالیات بر درآمد مشاغل، اثر خود را با یک سال تأخیر و در درآمدهای مالیاتی سال ۱۴۰۵ نشان خواهد داد، زیرا بررسی اظهارنامهها و وصول مالیات در سال بعد انجام میشود. پیشبینیها نشان میدهد که اگر معافیت مشاغل سه برابر شود، در مقایسه با افزایش معافیت متناسب با تورم، درآمدهای مالیاتی در سال ۱۴۰۵ حدود ۴۸ هزار میلیارد تومان کاهش خواهد یافت. با توجه به افزایش قابلتوجه معافیت مشاغل در بودجه ۱۴۰۳، پیشنهاد میشود معافیتهای سال ۱۴۰۴ متناسب با نرخ تورم تنظیم شود.

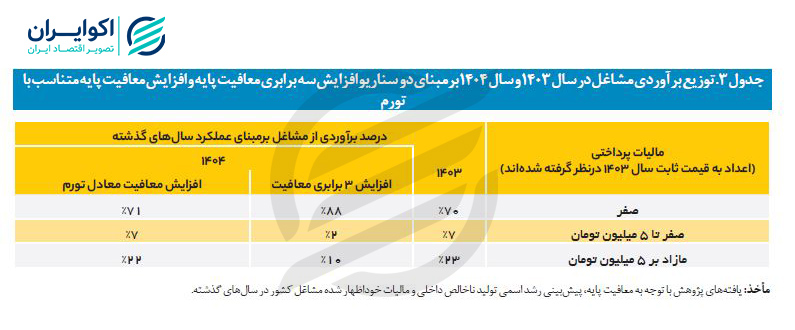

برای تحقق هدف حمایت از اقشار متوسط از طریق معافیت مالیاتی، باید وضعیت فعلی بررسی شود. برآوردها نشان میدهد که در سال ۱۴۰۳ حدود ۷۷٪ مشاغل یا معاف از مالیات هستند یا مالیات سالیانه آنها کمتر از ۵ میلیون تومان است. اگر معافیت مالیاتی سه برابر شود، این نسبت به ۸۹.۶٪ میرسد، اما اگر معافیتها فقط متناسب با تورم افزایش یابند، این نسبت ۷۷.۶٪ خواهد بود. حالا سیاستگذاران باید تصمیم بگیرند که افزایش تعداد مشاغل معاف از مالیات به قیمت کاهش ۴۸ هزار میلیارد تومانی درآمد دولت در سال ۱۴۰۵ اولویت دارد یا نه.

در بخشنامه بودجه ۱۴۰۴، به معافیت مالیاتی حقوق و دستمزد نیز پرداخته شده است. در سال ۱۴۰۲، این معافیت ۷۹٪ نسبت به سال قبل افزایش یافت، در حالی که میانگین رشد این معافیت در پنج سال گذشته ۴۱٪ بوده که تقریباً با نرخ تورم همخوانی دارد. افزایش ۱۰۰ درصدی معافیت در سال ۱۴۰۴ باعث کاهش درآمدهای مالیاتی میشود. از سوی دیگر، افزایش حقوق کارکنان دولت کمتر از تورم بوده و نباید برنامهریزی بهگونهای باشد که هر سال قدرت خرید آنها کاهش یابد. بنابراین، این تصمیم باید با سیاستهای جبران حقوق و دستمزد هماهنگ شود.

افزایش یک واحد درصدی نسبت مالیات به تولید ناخالص داخلی

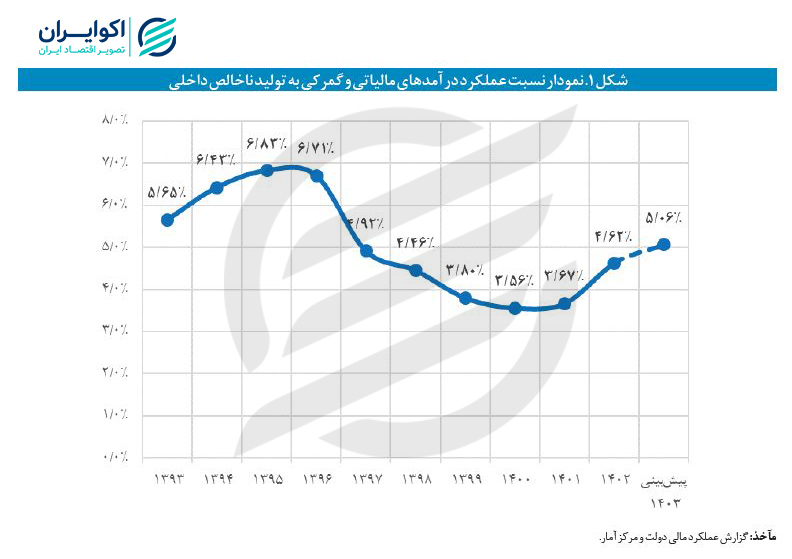

طبق بند ۴ سیاستهای برنامه هفتم و ماده ۲۶ قانون برنامه، دولت قصد دارد سهم مالیات از تولید ناخالص داخلی را به ۱۰ درصد برساند و ۸۰ درصد بودجه جاری را از درآمدهای مالیاتی تأمین کند. در بودجه ۱۴۰۴، افزایش یک درصدی این نسبت پیشبینی شده است. در سال ۱۴۰۲، این نسبت ۴.۶۲ درصد بود و انتظار میرود در صورت تحقق کامل درآمدهای مالیاتی، تا پایان سال به ۵.۰۶ درصد برسد.

برای افزایش یک واحد درصدی نسبت مالیات به تولید ناخالص داخلی در سال ۱۴۰۴، لازم است مجموع درآمدهای مالیاتی و گمرکی به ۲۱۳۵ هزار میلیارد تومان برسد که این معادل رشد ۵۶.۵ درصدی در درآمدهای مالیاتی است. اگر فقط درآمدهای مالیاتی غیر از گمرک در نظر گرفته شود، این رقم به ۱۹۱۲ هزار میلیارد تومان میرسد.

برای دستیابی به این افزایش درآمد، باید معافیتها ساماندهی، برخی نرخهای مالیاتی اصلاح و فرار مالیاتی کاهش یابد. سیاستگذاران باید با توجه به آثار جانبی و توان اجرایی، اولویتها را تعیین کنند. یکی از اولویتهای اصلی اجرای کامل قانون پایانههای فروشگاهی و سامانه مؤدیان است تا نظام مالیاتی از رویکرد ممیزمحور به رویکرد مبتنی بر شفافیت و تحلیل اطلاعات تغییر کند.

همچنین لازم است معافیتهای فعلی ساماندهی شده و معافیتهای غیرضروری حذف و معافیتهای ضروری بازطراحی شوند. طبق قانون برنامه هفتم پیشرفت، دولت موظف است ظرف ۶ ماه پس از اجرای این قانون، لوایح لازم برای کاهش تخفیفات و معافیتهای مالیاتی را تنظیم و به مجلس ارائه کند. این اقدامات در لایحه «اصلاح قانون مالیاتهای مستقیم» گنجانده شده و نیازمند پیگیری برای تصویب است.

افزایش سهبرابری معافیت مشاغل و دوبرابری معافیت حقوق و دستمزد ممکن است درآمدهای مالیاتی را در سالهای ۱۴۰۴ و ۱۴۰۵ کاهش دهد و دستیابی به افزایش یک واحد درصدی نسبت مالیات به تولید ناخالص داخلی را دشوارتر کند. .

بر اساس بند "ر" تبصره ۶ قانون بودجه سال ۱۴۰۳، متناسبسازی حقوق بازنشستگان لشکری، کشوری و صندوق فولاد از محل منابع حاصل از افزایش یک واحد درصد مالیات بر ارزش افزوده تأمین شده است. با توجه به تداوم هزینههای ناشی از این متناسبسازی در سال ۱۴۰۴ و نیاز به اجرای گام دوم آن طبق قانون برنامه هفتم پیشرفت، ضروری است که افزایش یک واحد درصدی مالیات بر ارزش افزوده در لایحه بودجه سال ۱۴۰۴ ذکر شود. همچنین، برنامهریزی برای تأمین مالی این گام دوم متناسبسازی حقوق بازنشستگان باید صورت گیرد.

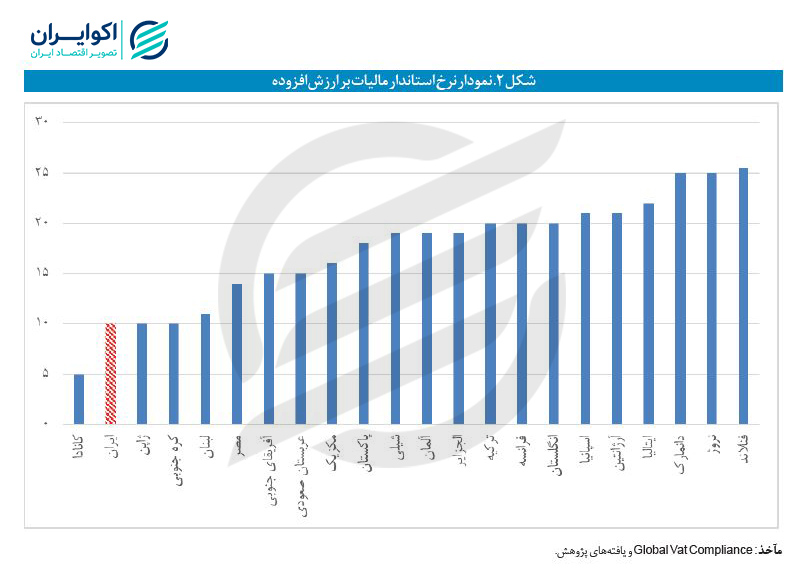

مقایسه نرخ مالیات بر ارزش افزوده ایران با سایر کشورها نشان میدهد که این نرخ در ایران از بسیاری از کشورهای همسایه کمتر است و همچنین اختلاف معناداری با متوسط کشورهای OECD دارد. این امر میتواند بر لزوم بازنگری در سیاستهای مالیاتی و بهبود درآمدهای دولت تأکید کند.

مالیات بر ارزش افزوده نسبت به سایر روشهای تأمین مالی کسری بودجه دولت کمترین آثار اختلالی را بر نظام اقتصادی کشور دارد. اگر این مالیات از طریق سامانه مؤدیان اجرا شود و تخصیص اعتبار مالیاتی به موقع صورت گیرد، تولیدکنندگان میتوانند مالیات پرداختی خود را مسترد کنند، که به این ترتیب بار مالی این پایه مالیاتی برعهده مصرفکننده نهایی خواهد بود.

با تصویب قانون تسهیل تکالیف مؤدیان و اجرای سامانه مؤدیان، امید است که این پایه مالیاتی در سالهای آینده بهخوبی عملیاتی شود. همچنین، سازوکارهای تشویقی برای صادرات در قانون مالیات بر ارزش افزوده وجود دارد، به طوری که کالاهای صادراتی مشمول مالیات به نرخ صفر هستند.

دامنه معافیتهای کالا و خدمات در قانون مالیات بر ارزش افزوده بسیار گسترده است، که این امر منجر به کاهش آثار ناشی از افزایش نرخ مالیات بر ارزش افزوده بر معیشت جامعه میشود. طبق بررسیها، حدود ۷۱ درصد از کالاها و خدمات مصرفی مردم معاف از مالیات بر ارزش افزوده هستند و این نسبت در مورد خوراکیها و نوشیدنیها به ۸۴ درصد میرسد. بنابراین، افزایش یک واحد درصدی این مالیات تأثیر زیادی بر معیشت گروههای کمدرآمد نخواهد داشت.

طبق ماده ۴۵ قانون مالیات بر ارزش افزوده مصوب سال ۱۴۰۰، دولت موظف است تا از منابع حاصل از این مالیات، کمکهای پرداختی به افراد تحت پوشش نهادهای حمایتی را حداقل معادل نرخ مالیات بر ارزش افزوده افزایش دهد. این نهادها نیز باید سایر نیازمندان را شناسایی کرده و آنها را شامل این افزایش درآمد قرار دهند. آییننامه این ماده در اسفند ماه ۱۴۰۱ ابلاغ شد و سه دهک پایین جمعیت میتوانند برای دریافت این افزایش درآمد درخواست دهند.

نکته مهم این است که افزایش قیمت ناشی از این سیاست تنها یکبار اتفاق میافتد و منجر به افزایش مستمر قیمتها نمیشود. در مقابل، درآمد حاصل از این سیاست پایدار است و اگر این حکم به کاهش ناترازی بودجه و جلوگیری از پولیشدن کسری بودجه دولت کمک کند، انتظار میرود در بلندمدت تورم کمتری نسبت به شرایط عدم اجرای این سیاست مشاهده شود.

برای جلوگیری از تورم و فشار بر اقشار ضعیف جامعه، علاوه بر کاهش هزینههای دولت و سایر راهکارهای افزایش درآمد، پیشنهاد میشود که سیاست افزایش نرخ مالیات بر ارزش افزوده نیز در دستور کار قرار گیرد.

هوشمندسازی نظام مالیاتی

برای بهبود نظام مالیاتی، باید از رویکرد ممیزمحور و مبتنی بر اظهارنامه مؤدیان به رویکردی مبتنی بر شفافیت و تحلیل اطلاعات منتقل شویم. این تغییر باعث افزایش کارایی، کاهش فشار بر مؤدیان و افزایش عدالت مالیاتی خواهد شد. در بخشنامه بودجه سال ۱۴۰۴، بر ضرورت جایگزینی سیستمهای هوشمند به جای روشهای سنتی تأکید شده است. برای دستیابی به این هدف، اقدامات زیر باید انجام شود:

-

اجرای کامل قانون پایانه فروشگاهی و سامانه مؤدیان: باید همه فعالان اقتصادی حداکثر تا پایان سال ۱۴۰۳ به این سامانه متصل شوند .

-

تکمیل سامانههای اطلاعاتی: نیاز است که اطلاعات مالیاتی با دیگر سامانهها، مانند سامانه املاک و اسکان، همگامسازی شود تا مالیات بر خانههای خالی به درستی اجرا شود.

-

ایجاد کارپوشه الکترونیک: هر ایرانی باید یک کارپوشه الکترونیک برای ثبت فعالیتهای اقتصادی، معاملات و پرداختهای مالیاتی خود داشته باشد.

-

اجرای مالیات بر سوداگری: نیاز به ایجاد بستر اجرایی برای مالیات بر سوداگری و جمعآوری اطلاعات از طریق صدور صورتحساب الکترونیکی برای معاملات غیرتجاری، مانند دفاتر اسناد رسمی و صرافیها وجود دارد.

-

حسابرسی مبتنی بر ریسک: باید از روشهای حسابرسی مبتنی بر ریسک برای بررسی اظهارنامههای مالیاتی استفاده شود تا کارایی بیشتری در فرآیند مالیاتی حاصل شود.

عملیاتیسازی پایه مالیات بر عایدی سرمایه

در بخشنامه بودجه سال ۱۴۰۴، به اهمیت عملیاتیسازی پایه مالیات بر عایدی سرمایه و تأثیر آن بر رفتارهای سوداگرانه تأکید شده است. مالیات نه تنها یک ابزار برای افزایش درآمد دولت است، بلکه به عنوان ابزاری برای تنظیمگری و سیاستگذاری نیز عمل میکند. این نکته در بند ۴ سیاستهای کلی برنامه هفتم پیشرفت نیز مورد توجه قرار گرفته و بند "پ" ماده ۲۷ قانون برنامه هفتم به جذابیتزدایی از فعالیتهای غیرمولد اشاره دارد.

مالیات بر سوداگری و سفتهبازی میتواند با کاهش جذابیت فعالیتهای سوداگرانه، سرمایه را به سمت فعالیتهای تولیدی هدایت کند و در نهایت به رونق تولید کمک نماید. این پایه مالیاتی همچنین با کاهش عواید ناشی از سوداگری، تقاضای این نوع فعالیتها را کم میکند و به آرامش در بازارهای دارایی کمک میکند.

برای تحقق این اهداف، لازم است دولت تصویب و اجرای طرح مالیات بر سوداگری و سفتهبازی را در اولویت قرار دهد. در صورت تصویب این قانون در مجلس شورای اسلامی، باید به سرعت زیرساختهای لازم برای عملیاتیسازی این پایه مالیاتی در طول سال ۱۴۰۴ فراهم شود. این اقدامات میتواند به بهبود وضعیت اقتصادی و کاهش نوسانات بازار کمک کند.