به گزارش اکوایران، فاصله قیمت بازاری هر واحد یک صندوق سرمایه گذاری با NAV صندوق میزان حباب واحدهای سرمایهگذاری صندوق را نشان میدهد.برخی از صندوقهای سرمایه گذاری بازار سرمایه حباب مثبت دارند و به زبانی دیگر در ارزشی بیشتر از ارزش داراییها تحت تملک صندوق معامله میشوند و برخی از صندوقهای سرمایهگذاری نیز حباب منفی دارند که نشان از زیر قیمت بودن واحدها به نسبت داراییهای تحت تملک صندوق است.

معمولاً تفاوت قیمت بازاری واحدهای یک صندوق با NAV ناشی از عرضه و تقاضای بازار است و حتی برخی از تحلیلگران، تغییرات حباب صندوقها را به عنوان سیگنالی برای سنجش چرخش چشمانداز فعالان بازار میشناسند. یکی دیگر از عواملی که تأثیر زیادی بر حباب صندوقها دارد عملکرد صندوق در زمینه سودآوری است و صندوقهای خصوصی معمولاً در بازار سهام ما توانستهاند عملکرد بهتری به نسبت بازار داشته باشند اما از سوی دیگر نیز دو صندوق دارایکم و پالایشی همچنان به ترتیب 40.2 درصد و 23.5 درصد زیر NAV معامله میشوند.

سالگرد یکشنبه سیاه بازار سهام/ فرار 66 همتی حقیقیها پس از ریزش تاریخی بورس تهران!

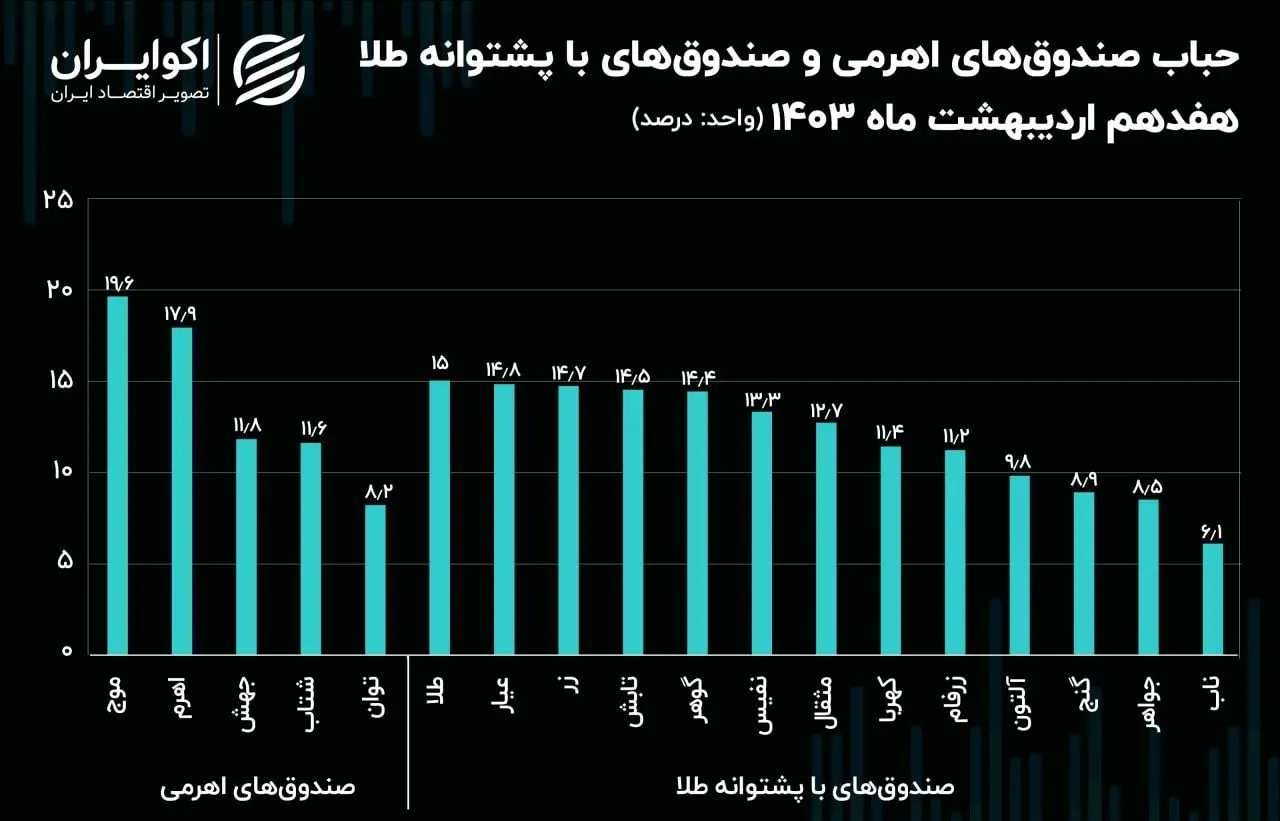

صندوقهای اهرمی و با پشتوانه طلا نیز که دو موقعیت سرمایهگذاری با چشماندازهای متفاوت اما پر طرفدار به شمار میروند؛ به ترتیب و به طور متوسط 13.8 درصد و 12 درصد حباب دارند. در بین صندوقهای اهرمی بیشترین حباب به موج با 19.6 درصد و اهرم با 17.9 درصد تعلق دارد و توان با حباب 8.2 درصدی کمترین اختلاف را با NAV خود دارد.

در بین صندوقهای با پشتوانه طلا، ناب و جواهر به ترتیب با حباب 6.1 درصدی و 8.5 درصدی کمترین حباب را دارند و صندوقهای طلا و عیار نیز به ترتیب با 15 درصد و 14.8 درصد بیشترین اختلاف را با NAV خود دارند. خودران، فراز و بهینرو نیز به ترتیب با 2.7 درصد، 2.2 درصد و 1.5 درصد بیشتر حباب را در بین صندوقهای سهامی پر معامله دارند.