به گزارش اکوایران، همزمان با نزدیک شدن به پایان سال 2024، بلومبرگ در این گزارش به بررسی بالا و پایینهای چشمگیر در بازارهای جهانی پرداخته است.

بازار ارزهای دیجیتال: بهسوی آسمان و فراتر از آن

2024 سالی بود که در آن والاستریت و دونالد ترامپ، رئیسجمهور منتخب آمریکا، یک محیط سرمایهگذاری پررونق را برای بازار کریپتو ایجاد کردند؛ اتفاقی که جهانِ داراییهای سنتی را انگشت به دهان کرد.

در حالیکه بیتکوین در سال 2023 یک بازیابی قیمتی چشمگیر را ثبت کرده بود، تصویب فعالیت صندوقهای قابل معامله در بورس بیتکوین در آمریکا طی ماه ژانویه باعث شد بزرگترین ارز دیجیتال یک کالتالیزور دیگر برای رشد قیمت بیشتر پیدا کند.

اما پیروزی دونالد ترامپ در انتخابات ریاستجمهوری آمریکا در نوامبر بود که باعث شد بازار کریپتو با نهایت سرعت به پیش برود و بیتکوین بتواند برای نخستینبار در تاریخ از مرز 100 هزار دلار عبور کند.

در این مسیر، معاملهگران بیش از 100 میلیارد دلار به صندوقهای قابل معامله در بورس بیتکوین تزریق کردند و راه را برای ایجاد سیستمهای سرمایهگذاری مشابه در بازار کریتپو هموار کردند. در این میان میمکوینها نیز با رشد انفجاری همراه شدند.

ترامپ قول داده است سرکوبهای صنعت کریپتو در دولت جو بایدن را معکوس و آمریکا را به مرکز این صنعت تبدیل کند. در هفتههای بعد از انتخابات، او یک سِمت جدید تحت عنوان «تزار هوش مصنوعی و کرپتو» معرفی کرد و پائول آتکنیز را بهعنوان رئیس جدید سازمان بورس و اوراق بهادار آمریکا در نظر گرفته است.

محبوبیت ETFها

در سال 2024، صندوقهای قابل معامله در بورس (ETFs) با محبوبیت قابل توجهی همراه شدند، بهویژه آنهایی که به سهام برخی شرکتها و ارزهای دیجیتال مربوط بودند. عامل این رشد به شور و شوق سرمایهگذاران برمیگردد که منجر به معرفی محصولات مختلفی از ETFها شد.

از جمله اتفاقات مربوط به صندوقهای قابل معامله در بورس میتوان به رکورد سرمایه ورودی بیش از 6.5 میلیارد دلاری به ETFهای تکسهامی اشاره کرد که از سوی محصولاتی که شرکتهای دارای رشد بالا مانند انویدیا را دنبال میکنند، تقویت شد. همچنین آغاز به کار نخستین ETF بیتکوین در آمریکا باعث جلب توجه سرمایهگذاران شد و همین امر سال همراه با رکوردشکنی ETFها را درخشانتر کرد.

این رشد در معاملات صندوقهای قابل معامله در بورس منعکسکننده افزایش علاقه به ریسکپذیری و پیچیدهتر شدن استراتژیهای سرمایهگذاری در میان معاملهگران است.

بازارهای سهام

معاملهگران روزانه در سرمایهگذاریهای پرریسک موفق بودند، اما سهام شرکتهای بزرگ به دلیل زمانبندی نامناسب چالشبرانگیز بود. معاملهگران خرد در ابتدای سال جاری میلادی در سهامهای میم (سهام میم سهامی است که از طریق شبکههای اجتماعی در بین سرمایهگذاران خرد محبوبیت پیدا میکند.) سرمایهگذاری قابل توجهی انجام دادند، اما این سهامها بعدتر با کاهش ارزش همراه شدند. در نیمه دوم سال، سرمایهگذاران خرد از سهامهای مالی خارج شدند و رشد دوران موسوم به «تجارت ترامپ» را از دست دادند. همچنین آن دسته از سرمایهگذاران خرد که از شرایط بازار ترسیده بودند و در ماه آگوست سهام خود را در شرکتهای انویدیا و تسلا فروختند، با زیان بیشتری همراه شدند زیرا این دو شرکت بعدتر بازیابی ارزش قابل توجهی به دست آوردند.

سود معاملهگران خرد در سال جاری میلادی تنها 9.8 درصد بود که ضعیفترین سطح از سال 2015 محسوب میشود.

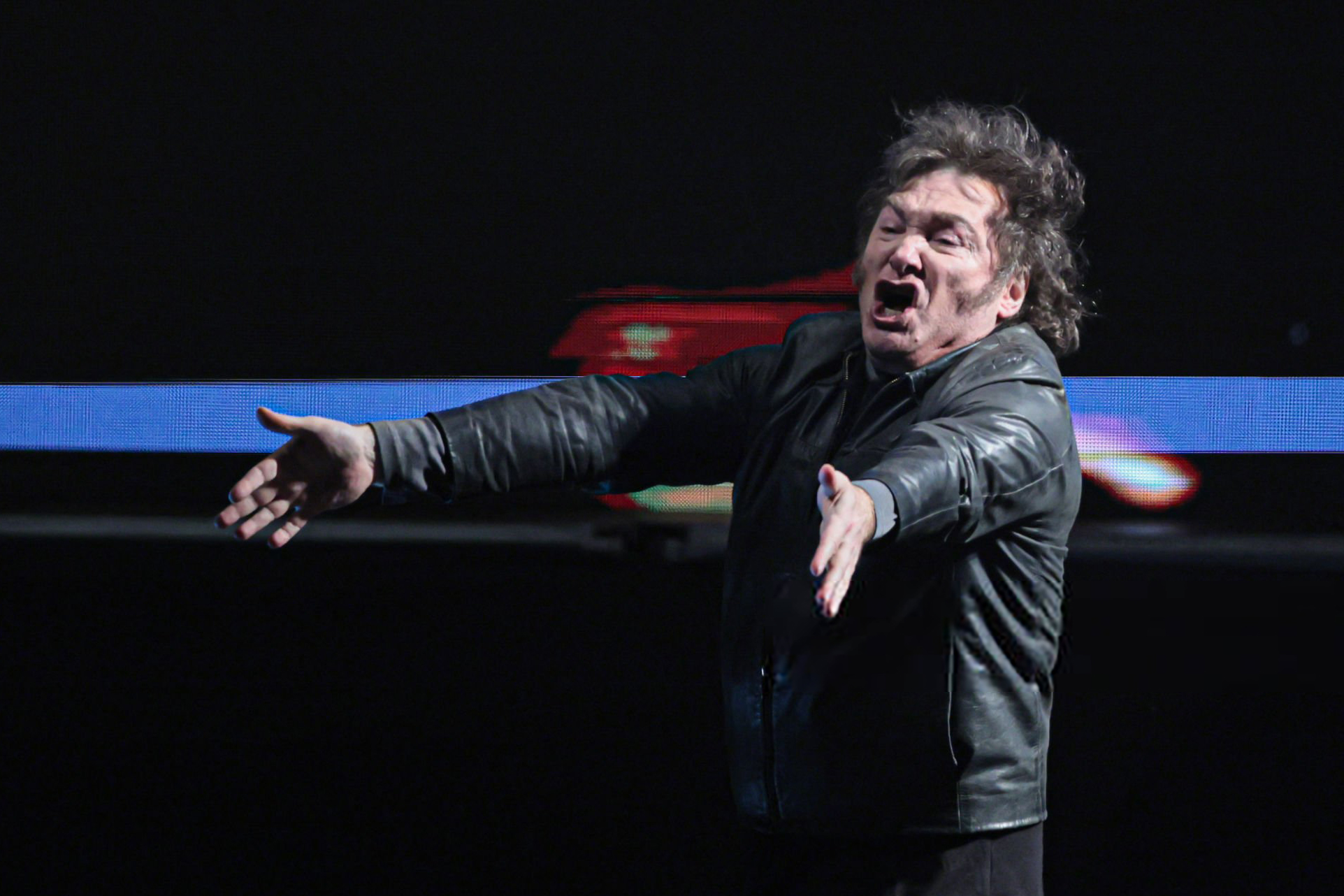

آرژانتین و کامبک اقتصادی

پیش از تازهترین انتخابات ریاستجمهوری در آرژانتین در سال گذشته میلادی، سرمایهگذاران که با زیان مواجه شده بودند، سعی داشتند بهطور کامل هر نوع سرمایهگذاری در این کشور را رها کرده و از آن خارج شوند. اما ظهور خاویر میلی بهعنوان پیروز انتخابات، تنها به نگرانیها افزود.

این سیاستمدار لیبرتارین قول دلاری کردن اقتصاد آرژانتین و بستن بانک مرکزی را داده بود. اکنون با گذشته حدود یک سال از ریاستجمهوری میلی، به نظر میرسد «شوک درمانی» او از جمله ریاضت مالی سختگیرانه برای تنظیم بودجه و پایین آوردن تورم، مثمر ثمر واقع شده است؛ امری که باعث تقویت اعتماد درباره مسیر اقتصاد آرژانتین در میان رأیدهندگان این کشور و سرمایهگذاران شده است.

طبق دادههای جمعآوری شده توسط بلومبرگ، اوراق بدهی این کشور توانسته یکی از بهترین سودها را را در میان بازارهای نوظهور ارائه دهد و به 104 درصد برسد.

اما بعید است که رالی رشد آرژانتین در سال جاری میلادی به این زودیها تکرار شود و هنوز سوالات بسیاری باقی مانده است. میلی کنترل ارزی را از میان نبرده، سرمایهگذاری خارجی با کاهش همراه شده و این کشور پیش از پرداخت بدهیها که در سال 2025 و 2026 با رشد شدیدی همراه میشوند، در حال مذاکره با صندوق بینالمللی پول برای دریافت وام است.

عملکرد قوی اوراق خزانهداری آمریکا

سرمایهگذاران با درآمد ثابت با سود قابل توجهی در سال 2024 همراه شدند، آن هم از طریق خودداری از معامله و تمرکز بر اوراق خزانهداری بدون ریسک که عملکرد بهتری نسبت به اوراق قرضه دولتی آمریکا داشتند. بازده اوراق خزانهداری آمریکا 5.1 درصد بود، در حالیکه سود اوراق قرضه دولتی این کشور در سطح 0.7 درصد قرار گرفت. سرمایهگذاران، از جمله برکشایر هاتاوی متعلق به وارن بافت، داراییهای صندوقهای بازار پول ایالات متحده را به رکورد 7 تریلیون دلار افزایش دادند.

در ابتدا انتظار میرفت اقتصاد آهستهتر آمریکا و کاهش نرخهای بهره از سوی فدرال رزرو باعث عملکرد مطلوب اوراق قرضه دولتی شود، اما اقتصاد مقاوم ایالات متحده منجر به تعداد کمتر کاهش نرخهای بهره شد. با این حال، روندهای در حال تغییر نشاندهنده چالشهایی است که اوراق خزانهداری در سال 2025 با آن مواجه هستند، چراکه اوراق قرضه دولتی بهعنوان حفاظی در برابر داراییهای پرریسک، میتواند جذابیت دوبارهای برای سرمایهگذاران پیدا کنند.

داستان ژاپن

در نخستین دوشنبه ماه آگوست، یک معامله قابل اعتماد و بهشدت محبوب که در آن از ین برای خریداری اوراق بهادار پرریسک استفاده شد، بهشکل ناگهانی فروپاشید که علت آن یک تغییر سیاستی کوچک از سوی بانک مرکزی ژاپن بود؛ این اتفاق باعث آشتفتگی شدید بازار جهانی شد؛ سرمایهگذاری بهدنبال خروج از پوزیشنهای خود بودند، از اوراق قرضه استرالیا و سهامهای مربوط به شرکتهای بزرگ آمریکا گرفته تا بیتکوین، چراکه نگران بودند یک اختلال شدید در چرخه اهرمی به وجود آید، آن هم در بحبوحه نااطمینانی در چشمانداز پولی و اقتصادی.

تقویت مجدد احساسات بازار ارز در ماه اکتبر: شیگرو ایشیبا، نخستوزیر ژاپن در نخستین روز کاری خود اعلام کرد اقتصاد این کشور برای سیاستهای پولی انقباضی آماده نیست. در نتیجه، سبدی از ارزهای بازارهای نوظهور که با ین تأمین مالی شده، علیرغم نوسانات، تا روز پنجشنبه حدود 13 درصد بازدهی در سال جاری میلادی داشته است.

احیای چین؟

سرمایهگذاران چینمحور در ابتدای سال 2024 ناامید بودند زیرا احیای اقتصادی مورد انتظار با وجود تلاشهای دولت برای افزایش رشد و حل بحران املاک محقق نشد. با این حال، Fidelity International با شرطبندی بر اوراق قرضه چینی و پیشبینی کاهش سیاست پولی سود برد. بهطور مشابه، Abrdn Plc اوراق قرضه بلندمدت چینی را ترجیح داد و هر دو شرکت از یک رکورد تاریخی در رشد بازار بهرهمند شدند. این افزایش قیمت اوراق قرضه موجب مداخله دولت شد و بازده 21 درصدی برای یک ETF اوراق قرضه حاصل شد.

انتظار میرود این روند ادامه یابد، بهویژه پس از آن که مقامات ارشد چین سیاست پولی «متعارف» را برای حمایت از اقتصاد اعلام کردند. سهام چین نیز احیا شده و شاخص CSI 300 بیش از 14 درصد رشد داشته است. در حالیکه Fidelity به نگهداری اوراق قرضه ادامه میدهد، پیشبینی میکند که در صورت تقویت اقتصاد، سهام چین بازده بهتری خواهد داشت.

رشد منحصربهفرد یک بازار اوراق قرضه در اسپانیا

بازار اوراق قرضه خاصی در مادرید اسپانیا پس از سالها که بهعنوان دارایی بیارزش شناخته میشد، شاهد رشد شگفتانگیز 2900 درصدی بود. این اوراق قرضه که در اوایل دهه 2000 توسط یک بانک صادر شده بود، طی ادغامهای متعدد مالکیت خود را تغییر داد و باعث شد سرمایهگذاران آن را رها کنند. در سپتامبر، Banco Santander که آخرین خریدار بود، بهطور غیرمنتظرهای متعهد شد که پرداختهای مربوط به این اوراق قرضه را انجام خواهد داد و این موضوع باعث افزایش ارزش آن شد.

اگرچه Santander دلیل این اقدام را توضیح نداد، ناظران معتقدند این تصمیم بخشی از تلاشها برای مرتبسازی ترازنامه بانک بوده است. این تغییر غیرمنتظره پس از دو دهه که اکثر سرمایهگذاران این اوراق را از دست داده بودند، رخ داد.