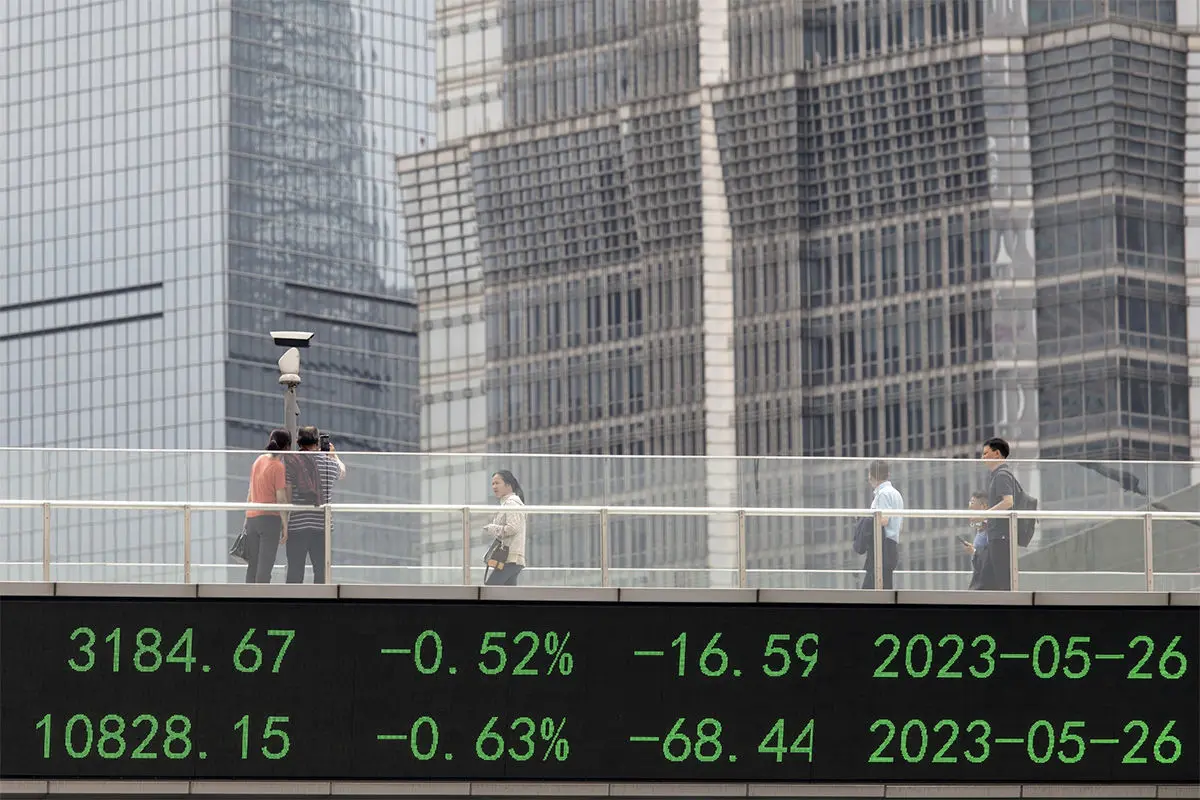

به گزارش اکوایران به نقل از بلومبرگ، خبر اصلی در مورد اقتصاد چین در هفته جاری این است که بانکهای دولتی بزرگ در این کشور نرخ بهره را به منظور تقویت رشد، کاهش خواهند داد. این خبر احتمالا برای بسیاری عجیب به نظر میرسد. احتمالا تاکنون هیچ خبری در این زمینه درج نشده است که بگوید جیپی مورگان چیس (شرکت خدمات مالی و بانکداری آمریکایی) به منظور تقویت رشد ایالات متحده، درآمد پساندازکنندگان از سپردههای خود را کاهش میدهد یا مثلا دویچه بانک آگ (شرکت خدمات مالی و بانکداری آلمانی) در آلمان به چنین اقدامی دست زده است. در واقع، آلمانیها سالها است شکایت میکنند که نرخهای پایین پسانداز از نظر اقتصادی مضر است؛ بهویژه برای افراد مسنتر که مبالغ زیادی سپرده دارند.

به گفته تحلیلگران، حاشیه سود خالص بانکهای چینی به 1.74 درصد رسیده که پایینترین میزان در گزارشات جدید به شمار میرود. این امر باعث کاهش تمدید اعتبار و در نتیجه آسیب به رشد میشود.

تکرار تجربه ژاپن در چین؟

در این وضعیت، نرخ پایین سپردهها اتفاق مفیدی به نظر میرسد؛ اما موجب اتفاقی اساسیتر و نگرانکنندهتر بوده که یادآور ژاپنِ دهه 1990 است. همانطور که پساندازکنندگان از بازده پایین آسیب میبینند، اشتهای آنها برای خرج کردن نیز کاهش مییابد؛ شبیه اتفاقی که در ژاپن افتاد.

مصرفکنندگان چینی در این وضعیت، احساس کاملا ناخوشایندی دارند. اعتماد عمومی در سال گذشته و در بحبوحه قرنطینههای اجباری کووید-19 سقوط کرد و سیاست بازگشایی ناگهانی و فاجعهبار «شی جین پینگ» در ماه دسامبر نه تنها موج سرایت را مجددا به راه انداخت، بلکه نتوانست کار زیادی برای احیای احساس خوشایند مصرفکنندگان انجام دهد.

با این شرایط، بازده پایینتر پسانداز ممکن است نتیجه معکوس مد نظر سیاستگذاران را در پی داشته باشد؛ یعنی کاهش تقاضا برای اعتبار.

خطر این است که خانوادهها متوجه میشوند که اکنون باید پسانداز خود را افزایش دهند تا زیرسازی مورد نیاز برای هزینههای آینده، از جمله سلامتی و بازنشستگی را داشته باشند.

این نوع تمرکز بر ایجاد دارایی - بهجای هزینه کردن - در دهه 1990 توسط «ریچارد کو» در موسسه تحقیقاتی نومورا «رکود ترازنامه» نام گرفت. این اصطلاحی است که اکنون برخی از اقتصاددانان در مورد چین از آن استفاده میکنند.

«روری گرین» - اقتصاددان در TS Lombard - ماه گذشته گفت که خانوارها «نشانههایی از رکود ترازنامه را نشان میدهند: یعنی تمایل به پسانداز / پرداخت بدهی و عدم تمایل به وام گرفتن / خرج کردن».

مقامات چینی همچنین در تلاش برای احیای بخش حیاتی املاک، برای کاهش نرخ وام مسکن فشار آوردهاند. برخی تحلیلگران در یادداشتهای متفاوت به مشتریان این هفته تاکید کردند که نرخ وام مسکن برای کسانی که برای اولینبار خانه میخرند، از سال گذشته 1.5 درصد کاهش یافته و اکنون نزدیک به 4 درصد است که پایینترین نرخ در یک دهه اخیر محسوب میشود.

طبق گفته موسسه پژوهشهای اقتصادی چینی، قراردادهای فروش 57 درصد در مقایسه با سال 2019 کاهش یافته است. تیم نومورا به این نتیجه رسید که «بخش املاک و مستغلات چین در حال شبیهتر شدن به ژاپن دهه 1990 است.»

نزول ژاپن به سمت رکود جنبههای مختلفی داشت. یکی از این موارد، کاهش مداوم ارزش زمین بود که بخش مالی آن کشور را فلج کرد، زیرا دارایی، وثیقه کلیدیِ اعتبار در آن سیستم بود. «تام هنکاک» اوایل سال جاری در بلومبرگ نوشت که مقامات چینی احتمالاً اطمینان حاصل میکنند که ارزش املاک به چنین کاهشی وارد نمیشود.

اما یکی دیگر از عناصر وخامت ژاپن، مخالفت عمیق توکیو نسبت به تشخیص میزان وامهای مشکوکالوصول در سیستم و فشار مقامات بر بانکها برای جلوگیری از کشاندن وامگیرندگان به سمت سقوط بود. بیش از یک دهه طول کشید تا ژاپن در نهایت این وضع را اصلاح کند.

طرح یک راه حل جدید برای چین

از سوی دیگر، چین با مشکلِ مطالبات وصولنشدنی روبهروست که در نتیجه مجبور میشود برای پروژههایی که بعید به نظر میرسد جریان نقدی کافی برای پرداخت داشته باشد، وام بگیرد.

راه حل دیگر این است که دولت مرکزی چین اوراق بهاداری منتشر کند که بتواند نقدینگی و جذابیت بازار اوراق قرضه چین را بهبود ببخشد. اوراق قرضه دولت مرکزی تنها 20 درصد از تولید ناخالص داخلی چین را تشکیل میدهد. اینها اوراق بهاداری هستند که در سراسر جهان به عنوان یک دارایی متنوع مورد تقاضا قرار میگیرند. اما پکن مصرانه برای این نسبت بدهی پایین دولت مرکزی ارزش قائل است و ظاهرا میخواهد از کمکهای مالی مقامات و نهادهای محلی اجتناب کند. در عوض، با تمدید سررسید اعتبارات و کاهش نرخها، با مشکلات به صورت مقطعی برخورد میکند. اینها انواع اصلاحاتی است که ژاپن در طول سالها به آن روی آورده است.

شاید مهمترین درس دهههای از دست رفته ژاپن این است که بدون تسویه به موقع بدهی و محرکهای تقاضا، ذهنیت کاهش اهرمزدایی میتواند در بخش خصوصی تثبیت شود و پس از یک نقطه خاص، حتی نرخ بهره صفر نیز نمیتواند کمک کند.

به نظر میرسد چنین خطری به طور فزایندهای در کمین اقتصاد چین باشد؛ همانطور که در اشتهای شدید خانوادهها برای پسانداز نیز مشهود است و ما را به کاهش نرخ سپرده برمیگرداند؛ اتفاقی که یک چالش جدی خواهد بود.