به گزارش اکوایران، از دهه های 70 و 80 میلادی به بعد به علت فراگیر شدن سیل تورمی در دنیا ایدهای مطرح شد و تا به امروز موافقان و مخالفان بسیاری داشته و همچنان به جولان گاه بحث تبدیل شده است؛ استقلال بانک مرکزی. بانک مرکزی که به عنوان نهاد مرجع پولی کشور عهده دار وظایف بسیاری همچون کنترل قیمت ها است، نقش کلیدی را در اقتصاد بازی می کند به طوری که با سیاست های اجرایی خود میتواند آینده اقتصادی کشور را از ویرانه به شکوفایی برده یا خانه آبادی را تبدیل به مخروبه ای کند. در این گزارش به موضوع وظایف بانک مرکزی و همچنین به نتایج حاصل از استقلال یا عدم استقلال بانک مرکزی خواهیم پرداخت.

بانک مرکزی، مرجعترین نهاد پولی در اقتصاد

بانک مرکزی در دنیا مسئولیتهای بسیاری دارد به طوری که شاید بخشی از نتایج قابل لمس شکل گرفته در اقتصاد از اقدامات بانک مرکزی ناشی می شود؛ برای مثال این نهاد در هر اقتصادی مأموریتهای بنیادینی چون حفظ ثبات پولی، مهار تورم و صیانت از ارزش پول ملی را بر عهده دارد؛ مأموریتی که اجرای درست آن میتواند بستر رشد پایدار و اعتماد عمومی را فراهم آورد.

مخالفان و موافقان استقلال مطلق بانک مرکزی

دو دیدگاه متضاد در این زمینه وجود دارد. نخست، دیدگاه استقلال کامل است؛ بر اساس این رویکرد، بانک مرکزی باید از دخالتهای سیاسی مصون باشد و تنها با تکیه بر اصول علمی، ثبات بلندمدت اقتصاد را هدف قرار دهد که به عنوان پشتوانه ای برای این دیدگاه می توان به تحقیقات گسترده ای همچون مطالعه ای که توسط آنا گاریگا که یکی از اساتید برجسته دانشگاه اسکس (Essex) انجام شده اشاره کرد که به بررسی ارتباط میان دموکراسی سیاسی، میزان استقلال بانک مرکزی و موفقیت در کنترل تورم، پرداخته و نتیجه گیری می کند که رابطه معناداری بین این عوامل وجود دارد، در نقطه مقابل، دیدگاه هماهنگی قرار دارد؛ طرفداران این رویکرد استقلال مطلق را ناکارآمد میدانند و معتقدند هماهنگی نزدیک میان دولت و بانک مرکزی برای تحقق اهداف کلان اقتصادی ضروری است و برای تایید این گفته به بی ثباتی های ناشی از این اختلافات اشاره می کنند؛ مثلا نوسانات شاخص دلار در اثر اختلاف نظر میان ترامپ و پاول در کاهش نرخ بهره که مهر تاییدی است بر نتایج مثبت هماهنگی میان بانک مرکزی و نهاد دولت که خود را به وضوح نشان داده است. برای بررسی این گفته ها بهتر است گریزی به کشوری همچون ترکیه زده که از منظر ساختاری شباهت های بسیاری با ایران دارد؛ چه از منظر اقتصادی، سیاسی و حتی فرهنگی نیز وجوه مشترکی بین ایران و ترکیه وجود دارد که می توان به عنوان موردی مناسب مورد بررسی قرار گیرد.

نقض استقلال به سبک اردوغان و داغ شدن کوره تورم

در آغاز دهه ۲۰۱۰، ترکیه یکی از نمونههای موفق اقتصادهای نوظهور بود. در آن زمان، بانک مرکزی این کشور از استقلال نسبی برخوردار بود و میتوانست در برابر فشارهای سیاسی مقاومت کند.

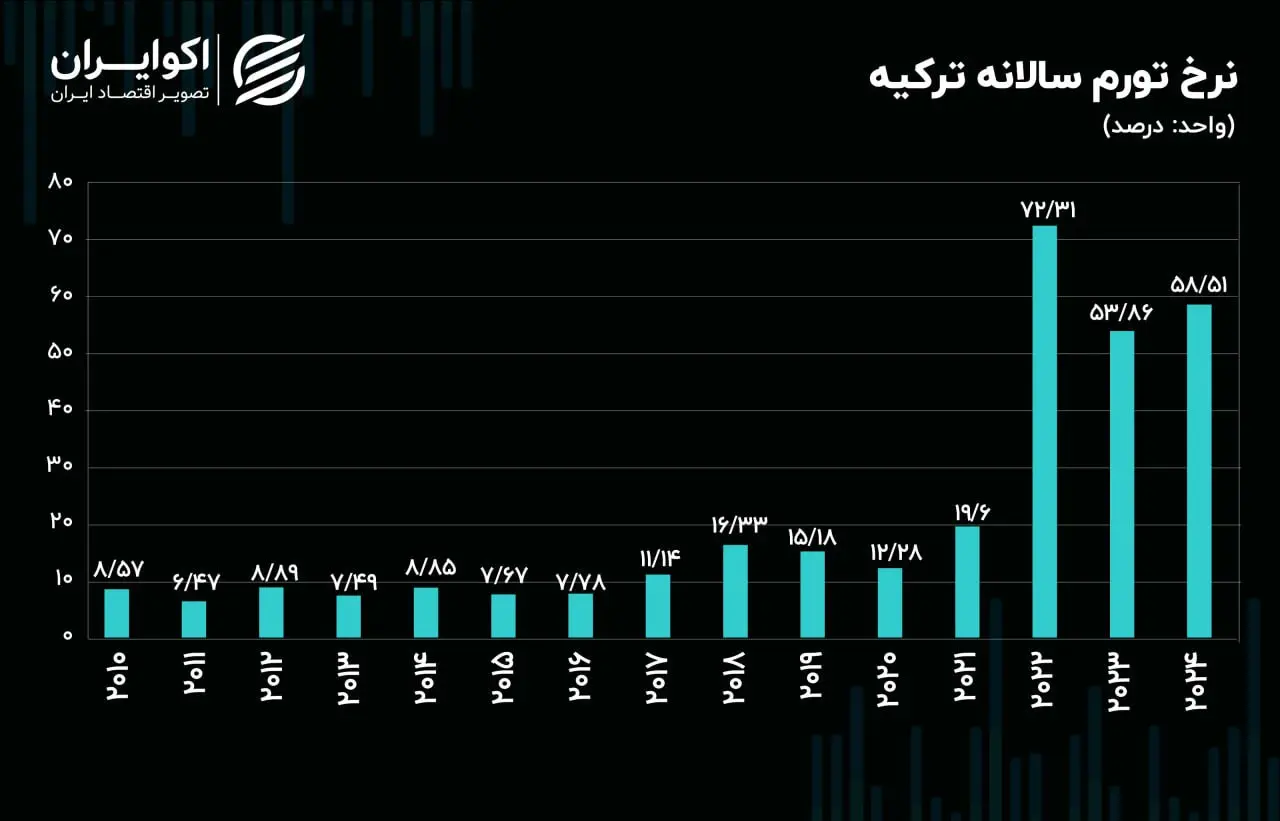

اما با تمرکز قدرت در دست رجب طیب اردوغان و دیدگاههای متفاوت او من باب علم اقتصاد مدرن در دنیا، روند استقلال بانک مرکزی دگرگون شد. از سال ۲۰۱۹، چند رئیسکل بانک مرکزی صرفاً به دلیل نافرمانی از دستورات اردوغان مبنی بر کاهش نرخ بهره، برکنار شدند.. که این اقدام پیام روشنی داشت که در پی آن شاهد ناگفته سقوط مداوم لیر ترکیه بودیم. این اقدامات در نهایت منجر به تبدیل شدن لیر به یکی از بی ثبات ترین ارز های جهان شد. همانطور که در نمودار مشخص است: تورم تنها در طی 3 سال به صورت تجمیعی به بالای 184 % رسیده که در دو دهه اخیر برای اقتصاد ترکیه رکود به حساب می آید، هرچند در سال جاری زمزمه های کاهش تورم از داده ها به گوش می رسد اما همچنان آرقام تورمی 2 رقمی است.

سقوط لیر در پی اقدامات اردوغان

نتیجه این تورم افسارگسیخته در نهایت به نرخ برابری دلار و لیر ترکیه رسید، به طوری که تورم حدود 80 درصدی و در برابر آن نرخ بهره 15 درصدی منجر به منفی شدن نرخ بهره حقیقی منفی شد، تقاضا برای داراییهای غیرمولد افزایش یافت و نا اطمینانی در اقتصاد ترکیه جا خشک کرد. نرخ دلار از ۷ لیر در سال ۲۰۲۰ به بیش از ۴۰ لیر در سال ۲۰۲۵ رسید این کاهش شدید، تنها جنبه مالی نداشت بلکه اثرات روانی آن نیز قابل توجه بود؛ بیاعتمادی عمومی به سیاستگذار پولی، نگرانی فزاینده در فضای کسبوکار، و کاهش رغبت برای سرمایهگذاری بلندمدت از جمله پیامدهای آن بودند.

در پی وخامت اوضاع اقتصادی، دولت ترکیه پس از انتخابات ۲۰۲۳ مسیر خود را تغییر داد. با انتصاب محمد شیمشک و حفیظه غایه ارکان، سیاستگذاری پولی بهسوی افزایش نرخ بهره و بازسازی اعتماد عمومی حرکت کرد. تجربه ترکیه، با توجه به شباهتهای ساختاری در سیاست، اقتصاد و حتی از منظر فرهنگی نیز با ایران، میتواند الگویی قابل توجه برای ما باشد.

ایران و بانک مرکزی مستقل یا وابسته؟

عدم استقلال بانک مرکزی ایران سالهاست که مورد تاخت و تاز نظرات مخالفان قرار میگیرد، عدهای علاوه بر تحریم ها عامل اصلی تورم مزمن 2 رقمی که در اقتصاد ایران جا خشک کرده است را دولت می دانند؛ عده ای دیگر پا فراتر گذشته و حتی در صورت رفع تحریم ها نیز مستقل نبودن بانک مرکزی را سمی در جان اقتصاد ایران می دانند. اما عده ای دیگر نظرات کاملا مخالفی با دسته اول داشته زیرا معتقدم که استقلال برای بانک مرکزی امری اجتناب ناپذیر است اما نباید در این برهه حساس منجر به خدشه دار شدن ارتباط و عدم هماهنگی میان بانک مرکزی و دولت شود. اما به راستی عامل تورم در ایران دولت است؟ آیا استقلال بانک مرکزی می تواند به کاهش نقش دولت در تورم زایی کمک کند؟!

بانک مرکزی یا چاپخانه دولت؟!

بر اساس گزارش پژوهشکده پولی بانک مرکزی، میانگین تورم سالانه در ایران طی سالهای ۱۳۷۰ تا ۱۴۰۱ حدود ۲۳ درصد بوده و در برخی سالها مانند ۱۴۰۱، این عدد از ۴۰ درصد نیز فراتر رفته است. در همین دوره، نسبت کسری بودجه به تولید ناخالص داخلی از حدود ۲ درصد در دهه ۷۰ به بیش از ۵ درصد در سالهای اخیر رسیده؛ مسیری صعودی که از مزمنشدن کسری مالی در ساختار بودجه خبر میدهد.

این گزارش نشان میدهد: رشد پایه پولی بهطور مستقیم با کسری بودجه دولت گره خورده است. در دهه ۷۰، حدود 64 درصد رشد پایه پولی از بدهی دولت به بانک مرکزی ناشی میشد. این سهم در سال ۱۴۰۱ به ۴۳ درصد رسید و هرچند در ۱۴۰۲ تا حدی کاهش یافته، اما همچنان نزدیک به ۲۸ درصد از رشد پایه پولی به کسری مالی دولت مربوط است البته باید اشاره کرد که این کاهش به علت کم شدن کسری بودجه و یا حرکت دولت به سمت مالیات ستانی نبوده بلکه علت این موضوع در ممنوعیت استقراض مستقیم بخش دولتی از بانک مرکزی (برنامه سوم توسعه) بوده است.

دولت در این مدت سعی کرده است که مسیر استقراض را به طور غیر مستقیم از طریق بانک ها پیش ببرد که نتیجه ای متفاوت با سال های گذشته حاصل نشده است.

یافته های این گزارش نشان می دهند:

- افزایش یکدرصدی کسری بودجه میتواند تا ۴.۱۶ درصد پایه پولی را در بلند مدت افزایش دهد

- همین افزایش، ۴.۳۶ درصد به نقدینگی و ۳ درصد به نرخ تورم در بلندمدت اضافه میکند

به زبان ساده در واقع، کسری بودجه بهتنهایی تا ۴۰ درصد از تغییرات بلندمدت نرخ تورم را در ایران توضیح میدهد؛ سهمی که حتی از بسیاری از شوکهای بیرونی مانند تحریم یا نوسانات قیمت نفت نیز بالاتر است.

اصلاح ساختاری نیاز است و نه نقد دولتی خاص

باید توجه داشت در ایران، مسئله فقدان استقلال بانک مرکزی را نمیتوان به دولت خاصی محدود کرد؛ این مشکل ریشه در ساختارهای نهادی و قانونی دارد. بدون اصلاحات بنیادین، تغییر دولتها تأثیر چندانی بر سیاستگذاری پولی نخواهد داشت. در نهایت تجربه یک دهه اخیر ترکیه نیز نشان میدهد که حتی دولتهای متمرکز، در مواجهه با فشار تورم ناچار به بازگشت به اصول کلاسیک سیاستگذاری میشوند و این مهم میتواند کلاس درسی برای سیاست گذاران در سرتاسر دنیا باشد.

با توجه به موارد ذکر شده میتوان اشاره کرد که با اینکه هماهنگی زیادی بین دولت و بانک مرکزی در ایران تا به امروز جریان داشته بهجای حاصل شدن نتایج مثبت، اثرات سو این هماهنگی در اقتصاد ایران خود را نشان داده است. شاید بتوان گفت که اگر اقتصاد ایران به سمت استقلال بانک مرکزی با حفظ تعاملات سازنده این نهاد پولی با دولت حرکت کند، نتایج بهتری در مسیر توسعه کشور حاصل خواهد شد.